Факторы, влияющие на экономику

Состав директоров ФРС США

На пост председателя ФРС Банковский комитет Сената США ожидаемо большинством голосов одобрил кандидатуру Джерома Пауэлла. В тоже время Джанет Йеллен покидает ФРС. Это означает, что в совете директоров ФРС будет занято всего 3 места из 7 и грозит неопределенностью по поводу дальнейших действий ФРС.

Формально в такой ситуации Дональд Трамп получает больше возможностей контролировать ФРС, однако до последних месяцев он не использовал свои полномочия по назначению новых членов совета директоров. Первое назначение он произвел только в октябре, когда ввел в совет директоров ФРС Рэндала Кварлса, занявшего пост вице-председателя по надзору за банковским сектором. Рассматриваются еще два назначения: Марвина Гудфренда – экономиста, работавшего в ФРС Ричмонда, противника количественного смягчения, сторонника установления отрицательной процентной ставки и Джона Уильямса – сторонник политики Д. Йеллен. При этом главная проблема заключается в уровне компетентности нового совета директоров: из трех ныне действующих руководителей Д. Пауэлл, также как и Р. Кварлс, имеет юридическое образование; Л. Брейнард считается специалистом по международным отношениям. Новые назначения Трампа скорее вносят хаос в принятие решений, нежели упрощают этот процесс. В случае нового витка кризиса реализация монетарной политики, ФРС может оказаться далеко не такой профессиональной, как в прошлом. Это может означать, что США в ближайшие годы перестанут играть роль стабилизатора мировой экономической системы и станут источником риска для мировых рынков и даже для мировой экономики. Соответственно, изменения в руководстве ФРС являются одной из возможных причин ослабления доллара к евро с начала года.

Ставка ФРС и американские акции

Рынок не боится повышения ставки ФРС, но может быть разочарован эффектом налоговой реформы. Нестабильность в руководстве ФРС не пугает американский фондовый рынок, который продолжает расти. За 2017 год S&P 500 вырос на 19,4%, Dow Jones – на 25,1%, а с начала этого года S&P 500 – на 3,8% и Dow Jones – на 4,3%. Ужесточение монетарной политики ФРС воспринимается рынком как компенсация бюджетного стимулирования. Если до одобрения Сенатом налоговой реформы рынок ждал всего два повышения ставки в текущем году, то теперь консенсус-прогноз – не менее трёх повышений ставки. Триповышенияждут Merrill Lynch, JP Morgan, Societe Generale, четыре - Deutsche Bank, Goldman Sachs, Barclays, Bank of Tokyo. Угроза для рынка, однако, связана не столько с риском повышения ставок, сколько с возможным разочарованием по поводу последствий налоговых послаблений. По оценкам Goldman Sachs, эффект налоговой реформы на акции 50 американских компаний с наибольшими налоговыми выплатами уже практически исчерпан; с учетом 12% роста после объявления реформы, рост капитализации в 2018 году выглядит ограниченным. Кроме того, по оценкам экспертов от 30 до 50% американских компаний могут не получить выгод от снижения налогов, а значит возможное разочарование рынка может оказать давление на стоимость акций. Эти аргументы поддерживают беспокойство о том, что текущий рост финансовых рынков США выглядит перегревом.

Биткоин

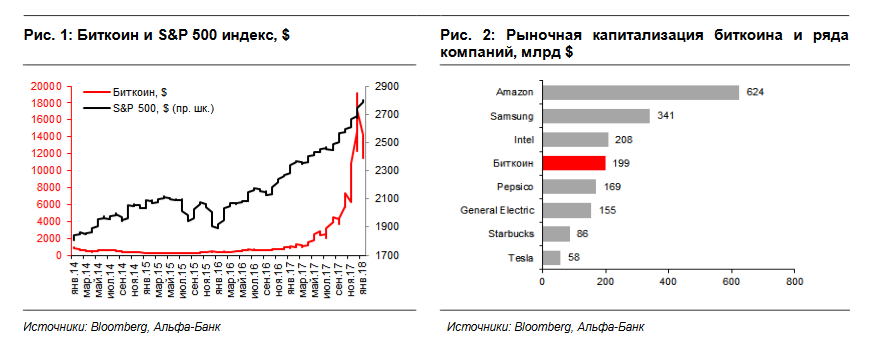

Все сходятся на том, что рост биткоина закончится крахом, но до этого он, возможно, еще вырастет: С учетом давления на облигационных рынках и неоднозначных перспектив роста фондовых индексов, инвесторы в конце 2017 г. пристально следили за альтернативными рынками, в частности криптовалютами. Этим объясняется рост стоимости биткоина, фьючерсы на который стали торговаться в декабре на Чикагской бирже опционов. Интерес к биткоину безусловно связан с его впечатляющим ростом в прошлом: если до 2011 г. 1 биткоин стоил менее $1, в 2014-2016 гг. колебался в диапазоне $200-500, то уже в декабре 2017 г. его цена превышала $18000, показав рост свыше чем в 18 раз за год (см. Рис. 1). Рыночная капитализация биткоина составляет свыше $199 млрд (в декабре 2017 г. на максимуме -- $280 млрд), весь рынок криптовалют оценивается в $583 млрд (см. Рис. 2). На рынке бытует мнение, что несмотря на текущее падение цены биткоина, потенциал его роста еще не исчерпан и его капитализация может увеличится в 3-5 раз от текущих уровней. Аргументы просты: максимальный уровень предложения биткоинов составляет 21 млн, на текущий момент уже добыто около 15 млн., то есть в будущем рост спроса может опережать рост предложения. Спрос определяется возможностью использовать биткоин для транзакций и, по сути, отражает ставку на то, что он сможет заменить обычные валюты в повседневной жизни. Кроме того, поскольку пока при покупке биткоина не используются заемные средства или маржинальные счета, риск того, что регуляторы будут вводить ограничения против криптовалют, незначителен.

Европейские валюты

Текущее укрепление евро отражает благоприятные перспективы восстановления потребления в Германии, на долю которой приходится 25% ВВП Евросоюза. За последние 4 года Германия показывает устойчивый рост ВВП в среднем по 2% от года к году. Рост примерно на половину обеспечен ростом потребления домохозяйств страны, в то время как в начале 2000-х потребление обеспечивало менее 10-20% роста ВВП страны (см. Рис. 3). Восстановление потребления в вызвано рядом факторов. Число новых рабочих мест растет, безработица снизилась до рекордного с 1980 года минимума -- 3,8% в 2017 году. Устойчиво растет номинальная зарплата, замедляется инфляции в итоге реальные заработные платы растут на 2-2,5% в среднем. Реалистичным выглядит сценарий снижения налогов, так как Германия демонстрирует профицитный бюджет уже четыре года подряд. Позитивные ожидания по Германии оказывают поддержку курсу евро.

Фунт укрепился в результате снижения неопределенности по поводу Brexit. Великобритании и ЕС договорились о выплате 40-65 млрд фунтов в пользу ЕС и о сохранении большинства нынешних прав примерно 3 млн граждан ЕС, живущих в Великобритании, и 1 млн британцев на континенте. В феврале-марте стороны перейдут к обсуждению главного вопроса -- будущих торговых взаимоотношений. Несмотря на возможные риски о форме этих взаимоотношений курс британской валюты пока склонен поддерживает рост.

Глобальные риски

Нормализация монетарных политик происходит на фоне сохранения крайне подавленных настроений в бизнесе из-за роста климатических, страновых рисков и рисков кибербезопасности. После решения ФРС перейти к сжатию баланса и продолжить повышение процентных ставок, другие центральные банки вынуждены следовать в русле этой политики. Банк Японии в январе объявил о сокращении объемов покупки долгосрочных обязательств, Банк Англии и Банк Канады начали повышать ставки. Рынки ждут, что и ЕЦБ объявит о более ранних сроках сворачивания программы количественного смягчения. Однако многие экономисты выражают беспокойство по поводу значимости выгод, которые дает центральным банкам ужесточение их политик. Главным аргументом в пользу нормализации денежных политик считается необходимость вернуть центральным банкам инструмент воздействия на инфляцию, в частности процентную ставку, которая за последние 10 лет потеряла свою актуальность. К тому же общие настроения в мировой экономике достаточно подавленные.Так, 59% бизнес-лидеров, участвовавших в опросах Давосского Форума, отмечают увеличение рисков, связанных с ростом неравенства; ростом напряженности между странами; ростом уязвимости населения к климатическим рискам (75% продуктов питания в мире производится с использованием 12 растений и 5 видов животных), снижением кибербезопасности. В условиях снижения координации между странами шансы на успешное решение накопленных проблем выглядят низкими, а вероятность нового витка ухудшения экономической ситуации в мире – высокой.

Китай

Китай выглядит основным источником экономических рисков на 2018 год: Хотя экономическая политика США сейчас стала гораздо менее прогнозируемой, источником кризиса скорее всего будет сегмент развивающихся рынков, и в частности Китай. После волны первоначальной положительной реакции на амбициозные планы Си Цзиньпина, на рынке зазвучали разговоры о том, что либерализация не принесет Китаю тех выгод, на которые рассчитывает правительство. Китай хочет нарастить объем привлекаемых иностранных инвестиций, снижение которых наблюдалось в течение последних нескольких лет. Приток инвестиций необходим для ускорения роста ВВП, чтобы решить проблему высокой долговой нагрузки. Однако инвесторы все больше ориентируются на исследования, которые показывают, что ускорение экономического роста не решает проблему долга; приток иностранного капитала не гарантирует роста производительности, особенно для стран с неэффективной системой распределения ресурсов, как у Китая. Наконец, финансовая либерализация в условиях огромного долга больше похожа на попытку переложить издержки долгового кризиса с внутренних инвесторов на внешних. Таким образом, своими действиями Китай пытается «купить» время, но продолжает оставаться зоной риска мировой экономики.