Дело в том, что существует разность понятий между Главой 23 НК РФ и их фактической реализацией в Расчете 6-НДФЛ, что затрудняет понимание налогоплательщиками правильного его заполнения, влечет многочисленные разъяснения регулятора, и в том числе, затрудняет налоговый контроль. Для того, чтобы расставить все точки на «i», необходимо, в первую очередь, прибегать исключительно к определениям, установленным законом, то есть Главой 23 НК РФ, а затем анализировать правильность реализации закона на уровне подзаконного акта - Приказа ФНС России от 14.10.2015 N ММВ-7-11/450@ "Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме». Так как согласно п. 6 Постановление Правительства РФ от 13.08.1997 N 1009 "Об утверждении «Правил подготовки нормативных правовых актов федеральных органов исполнительной власти и их государственной регистрации" структура нормативного правового акта должна обеспечивать логическое развитие темы правового регулирования. Темой правового регулирования являются налоговые правоотношения, сложившиеся по поводу взимания налога на доходы физических лиц, установленные Главой 23 НК РФ.

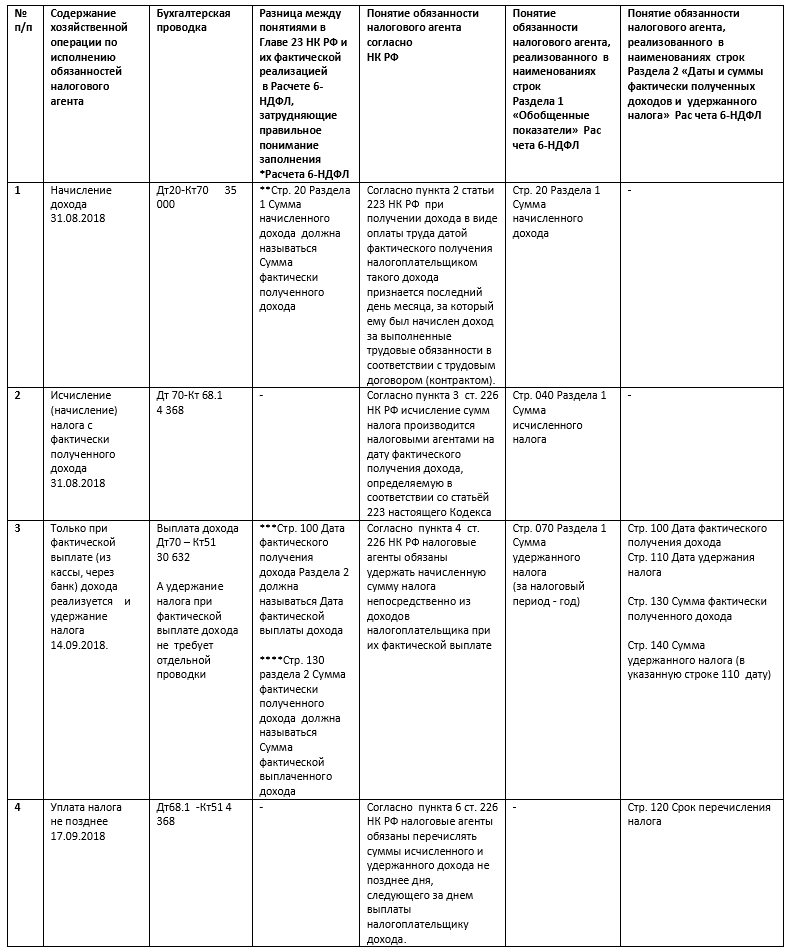

В настоящей статье используется исключительно текст нормативных актов без интерпретаций автора и ведомств, кроме графы 7 Таблицы и сносок к ней. Для простоты восприятия, и, безусловно, достаточности для достижения поставленных перед нами целей, возьмем пример на основе дохода в виде заработной платы.

В первую очередь необходимо определиться с обязанностями налоговых агентов. Согласно пункта 1 статьи 24 НК РФ налоговыми агентами признаются лица, на которых в соответствии с настоящим Кодексом возложены обязанности по:

1. исчислению;

2. удержанию у налогоплательщика;

3. и перечислению налогов в бюджетную систему Российской Федерации.

Согласно пункта 2 статьи 223 НК РФ при получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

В случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход.

Первой обязанностью налогового агента является исчисление налога. Согласно пункта 3 ст. 226 НК РФ исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со статьей 223 настоящего Кодекса, нарастающим итогом с начала налогового периода применительно ко всем доходам (за исключением доходов от долевого участия в организации, а также доходов, в отношении которых исчисление сумм налога производится в соответствии со статьей 214.7 настоящего Кодекса), в отношении которых применяется налоговая ставка, установленная пунктом 1 статьи 224 настоящего Кодекса, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

Сумма налога применительно к доходам, в отношении которых применяются иные налоговые ставки, а также к доходам от долевого участия в организации исчисляется налоговым агентом отдельно по каждой сумме указанного дохода, начисленного налогоплательщику.

Второй обязанностью налогового агента является удержание налога. Согласно пункта 4 ст. 226 НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных настоящим пунктом.

При выплате налогоплательщику дохода в натуральной форме или получении налогоплательщиком дохода в виде материальной выгоды удержание исчисленной суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых налоговым агентом налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форм

Третьей обязанностью налогового агента является перечисление налога в бюджет. Согласно пункта 6 ст. 226 НК РФ налоговые агенты обязаны перечислять суммы исчисленного и удержанного дохода не позднее дня, следующего за днем выплаты налогоплательщику дохода. При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Затем, информация об исполненных налоговым агентом обязанностях, обобщается в Расчете сумм НДФЛ, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ).

Для проведения сравнительного анализа, наглядности структуры и последовательности исполнения обязанностей налоговых агентов, удобно представить в виде таблицы с бухгалтерскими проводками, привязанными к законодательным положениям Главы 23 НК РФ и самим Расчетом 6-НДФЛ. Результаты сравнения представлены в Таблице. Графа 7 Таблицы содержит мнение автора на основе проведенного анализа о моментах расхождения логического развития нормативного правового акта (Приказа ФНС России 14.10.2015 N ММВ-7-11/450@) с темой правового регулирования.

*Раздела 2 Расчета 6-НДФЛ «Даты и суммы фактически полученных доходов и удержанного налога» Расчета 6-НДФЛ должен называться «Даты и суммы фактически выплаченных доходов и удержанного налога», то есть Расчет 6-НДФЛ должен полностью воспроизводить структуру, установленную для него законом. Так как Раздел 2 должен быть посвящен фактически выплаченному доходу и удержанному налогу, следуя логическому развитию нормативного правового акта в силу п. 6 Постановление Правительства РФ от 13.08.1997 N 1009 "Об утверждении «Правил подготовки нормативных правовых актов федеральных органов исполнительной власти и их государственной регистрации". Ведь согласно абзаца 6 пункта 1 статьи 80 НК РФ расчетсумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, представляет собой документ, содержащий обобщенную налоговым агентом информацию в целом по всем физическим лицам, получившим доходы от налогового агента (обособленного подразделения налогового агента), о суммах начисленных (Раздел 1 Расчета 6-НДФЛ – примечание автора) и выплаченных им доходов (Раздел 2 Расчета 6-НДФЛ – примечание автора), предоставленных налоговых вычетах, об исчисленных и удержанных суммах налога, а также других данных, служащих основанием для исчисления налога. Причем, превалирующее значение над общими нормами ст. 80 НК РФ имеют специальные нормы ст. 223 НК РФ Дата фактического получения дохода.

Так как Глава 23 НК РФ, посвященная НДФЛ, и конкретно статья 223 НК РФ Дата фактического получения дохода , которая охватывает все возможные доходы, применяет такое понятия как начисленный доход только в отношении дохода в виде заработной платы, то в отношении заполнения остальных доходов возникает много вопросов

- ** стр. 020 Раздела 1 Сумма начисленного дохода должна называться Сумма фактически полученного дохода.

Надежда Николаевна Афонасьева

директор ООО "Ассоциация Бухгалтеров и Юристов"